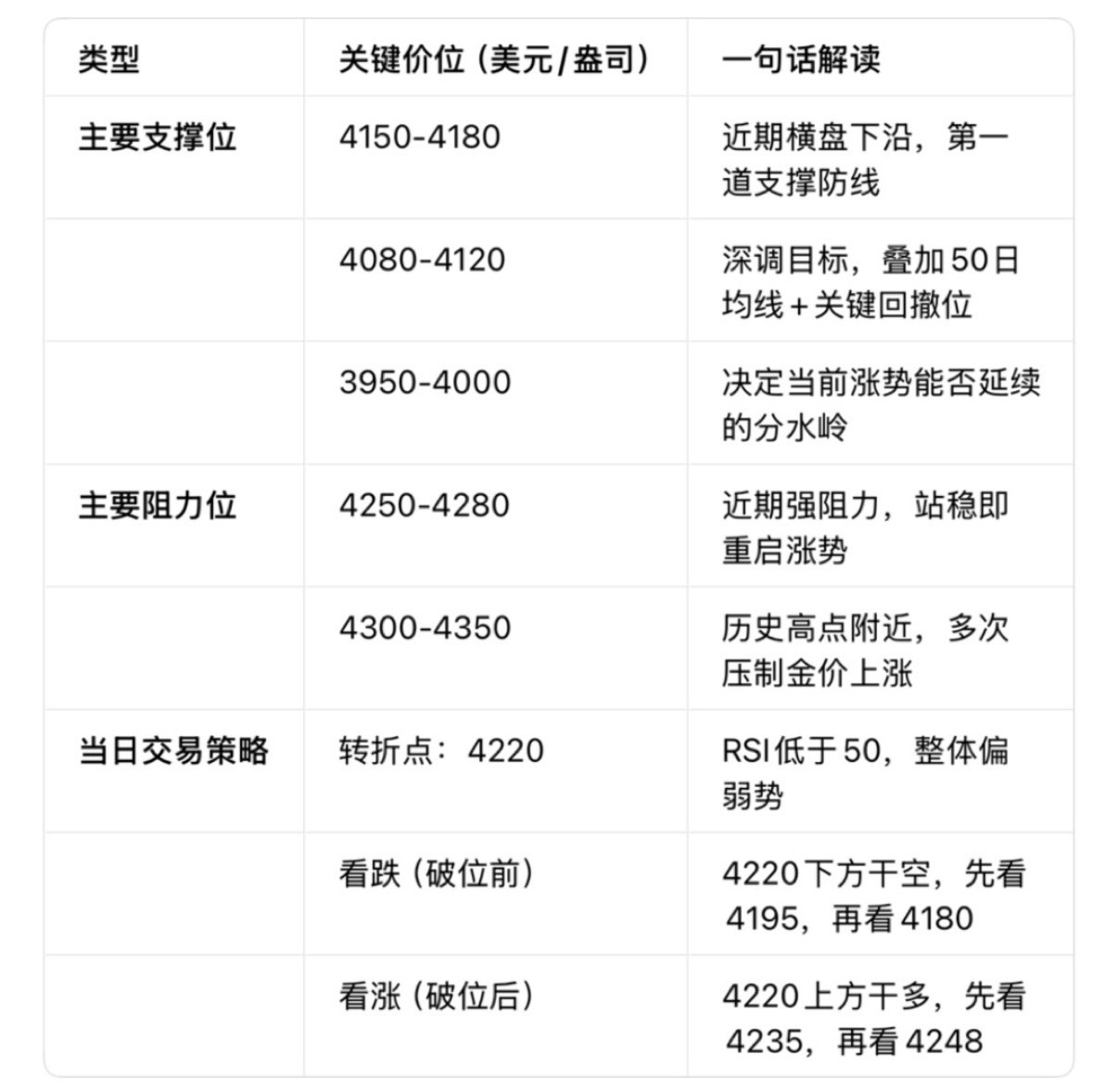

金价高开 遇美联储窗口期, 多重合力 支撑中长期上涨态势 12月8日,黄金市场迎来强势开局,现货黄金再度冲击4200美元/盎司关口,国内黄金T+D企稳954.99元/克,周大福、老凤祥等头部品牌足金价集体站稳1328元/克。在这场金价高开背后,市场目光尽数聚焦于12月9 - 10日的美联储议息会议。而高盛、美银等机构集体看涨的预判,更让黄金市场在政策窗口期前充满了上涨预期,当前的金价强势绝非短期炒作,而是多重核心因素共振的必然结果。 美联储降息预期的持续升温,是驱动此次金价高开的核心引擎。作为无息资产,黄金价格与美联储利率政策高度负相关,芝商所FedWatch工具显示,当前市场对美联储12月降息25个基点的概率已高达87.2%。这一预期的飙升,源于近期美联储多位官员的鸽派表态,旧金山联储银行行长玛丽·戴利警告劳动力市场脆弱风险大于通胀上升,纽约联储主席约翰·威廉姆斯也暗示近期存在降息空间。叠加特朗普锁定鲍威尔接班人、鸽派候选人哈塞特当选概率领先等消息,进一步强化了市场对货币政策宽松的信心,这种预期直接降低了黄金的持有机会成本,为金价上行扫清了关键障碍。 全球央行的持续购金行为,为金价构筑了坚实的长期支撑防线。2025年9月全球央行净购金39吨,环比增长79%,前三季度净购金总量更是达到634吨。其中,中国央行已连续12个月增持黄金,10月末黄金储备达2304.45吨,土耳其更是连续26个月净购金。世界黄金协会的调查更显示,95%的受访央行计划未来12个月继续增持黄金,这种官方层面的大规模、持续性购金,如同为金价装上“压舱石”,有效抵御了短期波动风险,也为价格上涨筑牢根基 。 地缘政治风险与市场供需变化,则从侧面持续催化金价走强。当前俄乌冲突胶着未平,中东局势升级,红海航运保险费用暴涨35%,多重地缘不确定性让黄金的避险属性被空前激发。从供需端看,投资需求已取代珠宝消费成为市场主导,2025年前三季度全球黄金投资需求同比暴涨87%,黄金ETF持仓量创下历史新高;而全球黄金年产量稳定在3000吨左右,近三年央行年均购金超1000吨,占据年产量三分之一以上,这种供需失衡格局进一步推升了金价上涨动能。 不过短期来看,黄金市场仍面临一定的博弈阻力。目前国际金价在4250美元附近堆积了大量获利卖单,三次冲击均未突破,形成强阻力位。若美联储议息会议释放鹰派信号、降息预期落空,金价可能回调至4150美元支撑位,国内价格或同步回调至920元/克附近。但从中长期来看,机构对金价的上涨判断十分坚定,高盛、美银均给出4900 - 5000美元/盎司的目标价,认为2026年降息周期开启与全球央行“去美元化”购金趋势,将推动金价再涨20%。 对于投资者而言,短期需警惕美联储决议落地前的市场波动,避免盲目追高;而着眼长期,在多重合力支撑下,黄金的战略配置价值依旧突出,逢回调分批布局或许是更稳妥的选择。