房地产产业链观察系列

文|潘永堂

我一个做地产行业进化解读的

着实被水泥行业龙头企业的“大雷”给惊着了!

上周重大新闻

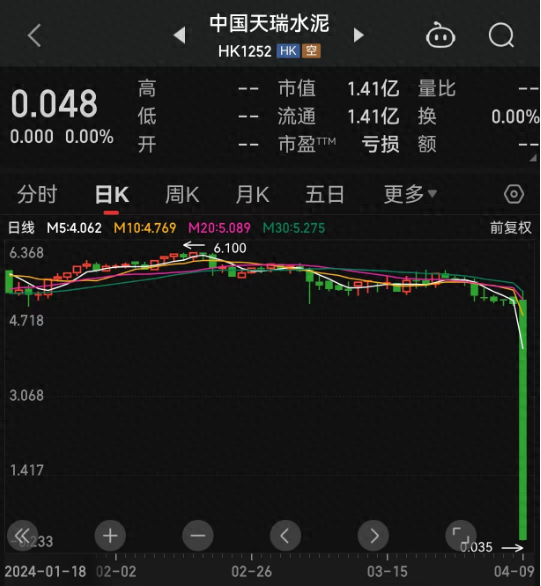

4月9日,中国水泥龙头企业“中国天瑞水泥”尾盘放量闪崩

爆跌99.04%!

企业总市值更是从超140亿港元大幅跳水至1.4亿港元。

几乎“归零”。

港股“仙股”不少,但天瑞水泥这种归零式跌法,太过罕见。

大众认知中,水泥行业都知道龙头是海螺水泥。

天瑞水泥,在行业到底是一种什么样的“存在”?

老潘查了一下,发现天瑞水泥,其实是挺牛的企业。

其一、市值前三。

在中国水泥行业,天瑞属重量级玩家之一。

这次暴跌前,其市值仅次于中国建材(03323)的264亿元和海螺水泥(00914)的216亿元。其实控人李留法,更是两度问鼎“河南首富”。

其二,产能惊人。

作为河南省最大的民营水泥集团,天瑞水泥年产水泥高达5700万吨。

5700万吨是啥段位,一般人对这个没概念。

但对比另外一个数据—— 2022年,美国全国水泥总产量为9500万吨。

对比下来,中国天瑞一家企业生产的水泥相当于整个美国生产水泥的全国一半以上。

其三、综合实力了得。

天瑞水泥,按照中国水泥协会的排行,综合实力位列全国第八,算是行业龙头之一。

来源:造价师的咖啡屋

这么牛的一家水泥龙头,为何一天股价暴泻99%,市值蒸发140亿,这太雷人了。

此刻,各种猜疑接踵而来。

有接近公司业务人员回应称,公司生产经营正常,不清楚股价暴跌原因。

但市场对此已有很多版本猜测。

有说这或许与其去年业绩不佳及房地产行业低落有关。

也有说可能与股票流动性不足,或股票质押有关。还有说天瑞水泥股价暴跌跟平安信托暴雷,券商平仓,抛售手上的天瑞股票有关。

传闻众多,老潘建议不妨看看这家企业实际经营“底盘”到底如何?

02把企业经营核心数据扫描一下,的确很不理想。

其一,行业龙头也遭遇“利润首亏”。

首先是收入下滑,2023年中国天瑞水泥的营业收入为79亿,同比下滑29%;其次,归母净利润亏损6.34亿,是自2011年上市以来出现的首次亏损,堪称13年首亏。

其二,负债恶化。

截至2023年年末,公司应收账款余额由2022年末92亿增至196亿,增长超百亿;

一年内到期的借款余额由62亿增至120亿,资产负债率由48%增至61%。

与之相比,中国天瑞水泥现金及现金等价物余额仅为约12亿元,远低于短期借款余额120亿。

这其中还有一个头疼问题——即天瑞水泥应收账高达196亿,比公司市值还高,而且23年一年增长了超一倍,这一点很恐怖。

因为作为房地产上游企业,爆雷房企们自身难保,已经很难支付这些巨增的应收账款。

同时,天瑞水泥在财报中诉苦:

“房地产投资下降,是影响水泥需求的重要因素。”

众所周知,房地产百强已有47家爆雷。

作为水泥企业的主力客户,房企当下正遭遇现金流压力,工程进度停滞,相应的水泥建材供应企业回款周期变长。

据水泥人网了解,23年上半年混凝土、水泥及砂石行业的应收账款已高达6076亿,几乎占当年营收一半,创下历史新高,行业整体回款情况较上年降低60%。

从应收票据到废纸一张,从应收账款到计提坏账,水泥等产业链公司或将批量无奈爆雷。

眼下,天瑞水泥负债从158亿暴增到248亿元,这一方面是债务到期,而另一方面应收账又翻倍且巨大,利润13年首亏……那么,后期等待天瑞水泥不仅仅是股价暴跌,后期的现金流安全也遭受重压。

03是天瑞水泥一家之苦吗?

老潘去追踪水泥行业整体表现,发现这可能并非一家水泥龙头企业之苦,而更多表现为行业之苦。

其一、产能过剩严重。

华泰证券数据显示,2023年国内水泥全行业利润总额同比收窄了53%,产量全口径同比下滑4.5%,但产能利用率仅为59%。

其二,利润率滑落至2016年最低水平。

中国水泥协会预计,2023年水泥行业利润约为320亿元,行业利润已下滑至近16年最低水平,销售利润率也远低于工业企业平均水平。

其三,即使头部龙头企业利润也堪忧

2023年半数以上水泥上市企业业绩下滑,整体利润堪忧。

比如即使行业龙头海螺水泥利润,也从过去日入1亿,至2023年全年只有104亿,相当于跌掉了一个“海螺水泥”。

比如行业产能排名第三的冀东水泥

2023年亏损14.98亿,同比跌幅210.36%,重拾水泥行业“巨亏”的名号。

海螺水泥表示,房地产市场下行拖累水泥需求,2023年全国水泥产量为近12年以来同期最低水平。

展望未来,惠誉博华研报预计2024年房地产行业销售仍将探底,新开工疲弱态势料将延续,房地产仍将构成水泥需求严重掣肘。

网友也吐槽:“水泥下跌是早晚得事,房地产产能严重过剩,投资收缩,当房屋卖不掉时谁要建筑材料(水泥)。”

所以综合看可以得出二个结论。

其一、水泥龙头天瑞水泥,从首富“到”亏损,其遭遇的只是水泥行业近几年发展的一个缩影而已。

其二,几乎所有的水泥企业都在责怪房地产行业正在深度拖累水泥行业。

应收账款难回,外加下游需求疲软,“僧多粥少”的局面愈演愈烈,水泥企业已被双重危机碾压,

可以预见的是,房企爆雷的又一波旋涡,或将席卷越来越多水泥企业

04不仅仅是中国水泥行业,50个与地产相关的行业,一荣俱荣,一损俱损!

可以说,今天整个产业链,都在跟着房地产喝西北风。

23年上半年以来就至少有1300多家建筑企业破产,就连著名的南通“中国建筑铁军”也未能幸免;110多家水泥、混凝土及水泥制品企业破产,其中包括新建生产线不足3年的水泥工厂。

也就是在最近4月10日,作为金融巨头的平安信托官方宣布:“受房地产市场整体下行影响,近期平安信托福宁615号信托计划(下称“福宁615号”)宣布延期。”连平安信托都爆雷了。可以预测的是,未来只要房地产行业起不来,房价继续下跌,绝大多数理财、信托、基金等金融产品都会爆雷。

今天,前100强房企里面已暴雷的已有47家,基本上倒了一半;

2024年一季度,百强房企销售再次同比下降49%,跌幅惊人。

如果2024年乃至今后中国楼市销售势头依旧持续向下,那么,不管是上游的建筑设备制造、运输、重型卡车和重型工程车辆制造,还是下游的家装、家电、家居,甚至再往后传导到钢材、基础化工和采矿,全都都会遭遇重压!

房地产有包括家居、建材、玻璃、钢铁等在内的50多个上下游行业。房地产稳,则经济稳。

之前总说“一鲸落万物生”,但现在实际情况不是。

现实变成“一鲸落、万物衰”。

地产不好,经济下滑,整个产业链,都在陪房地产喝“西北风”!

2024年3月,中国首席经济学家论坛理事长连平表示:展望2024年的国内经济,房地产下行是面临的主要风险。

假设名义GDP增速可以达到6%左右,预计全年房地产投资对GDP的贡献率下降10%至15%,拖累GDP增速1个百分点左右!

05房地产,不是一个人在战斗。

作为典型的订单驱动型供应链,房地产供应链的上下游(包括各责任主体、业主、设计商、供应商、分包商等)均以建设项目为中心驱动。而房地产巨头承接和投资了大量的工程项目,是整个供应链的核心支点和龙头所在。

眼下如果百强房企有一半已经爆雷,陷入现金流危机,尤其是类似中国建筑、建材(水泥)等供应链就可能会面临资金断链的风险。事实上,这2年,建筑工程行业的确一直处于中低速甚至负增长的状态。

以恒大为例,作为昔日冲刺万亿规模的恒大,其上下游共有

8000多家供应商。

而恒大这一轮爆雷的债务包袱,将直接影响上下游8000多家企业经营受损,大量供应链企业现金流和工人工资等受到波及,爆雷破产的产业链巨头公司一个接一个,如此下去,将可能引发就业危机和社会不稳定因素。

虽然恒大债务数万亿,但要提醒一点的是,恒大爆雷引发的上下游危机,最惨的其实是

产业链上游的“建筑、建材”供应商们。

其一、期房业主虽暂时无法收房,但如今有政府兜底,有“保交付”政策,政府一定会在恒大破产之前先完成或想其他办法把房子成功交付。

其二,银行虽然债券颇多,但都知道银行贷款有很多恒大的抵押物,也因此,后期银行可通过收回抵押物直接拍卖,最终拿回自己的钱。

其三、境外美元债有清偿顺序的优先性,未来即使不能全额兑付,至少也能拿回一部分本金。

最惨的是恒大的合作供应商和理财产品投资人,他们最惨。

因为他们既没抵押物,也没清偿顺序的优先级属性,也不像期房有政府保障。

如果恒大后期破产了,他们的钱可能真的拿不回来了。

现实也是如此。

眼下恒大还没破产,很多供应商反而先爆雷破产了。

他们因为“对恒大的天量应收账无法收回,再加上他们自身下游服务商追款和金融机构债务倒逼,最终他们比恒大还更早破产了。

托恒大的福,比如曾经的中国建筑装饰龙头广田股份,三年巨亏106亿。单恒大一家,就拖欠了它32.47亿的商票一直没还。

此外,装饰企业金螳螂,被恒大拖欠了41亿;

做幕墙门窗的嘉寓股份,手里捏了13.16亿的恒大商票。

它们好歹还活着。

在南通“中国建筑铁军”里,有3家特级企业、4家一级企业,因恒大欠款,直接宣布破产。

其中包括因修建世界第一高楼迪拜哈里发塔而享誉海内外的南通六建。

代理了恒大三分之一项目的易居中国,因为恒大的30多亿欠款,深陷债务违约,被港交所暂停交易。

……

也就是说,恒大还没破产,供应商已经先倒下一大批。

但问题还不仅仅是恒大,47家房企爆雷的行业普遍基本面,才是更让人担忧的。

毕竟,恒大即使在高峰,也只占中国房地产不到5%市占率,而47家百强房企销售额则几乎占据了房地产50%以上蛋糕。

眼下,爆雷的可不仅仅是恒大巨头,昔日地产最强四巨头“恒万碧融”,除了万科还没有爆雷,全都提前爆了。

更要命的是,万科眼下也正遭遇爆雷压力。

全中国而言,中国房地产市场的负债规模达到了令人震惊的90万亿。

90万亿里,其中很大一部分是建筑建材供应商的应付账。

这个数字不仅仅是一个冷冰冰的统计,它背后反映了整个行业的过度扩张和盲目借债。房地产企业普遍面临的最大问题是资金链的紧张。

眼下,万科等企业的现金流问题和无奈7折卖出优质资产,更表明了房地产市场上的资金紧缩。

当龙头企业为了维持安全而不得不出售优质资产时,市场的信心将进一步下降。

小结眼下,整个产业链,都在陪着房地产喝西北风。

今天的房地产,已经从2021年的18.2万亿几乎腰斩到2023年的11.7万亿。对此,万科2023年就强调,房地产,显然已超跌了。

但2024年一季度,作为新年的第一个季度,百强房企销售额再次在上一轮已经腰斩基础上再次同比“腰斩”,销售同比下降49%。

两次腰斩,而且当下还没有止损企稳的迹象,这就让整个产业链信心再度受损。

事实上,销售下探只是一个风险信号。

房地产另一个被忽视的信号是,土地出让收入正从过去的8.7万亿下跌到4万亿左右(截止2023年1~11月,国有土地使用权出让收入42031亿),要注意的是,这其中还有几乎40%到50%是城投“使命性”被迫托地拿地,再打折一半,整个市场真实的“拿地”量,已经非常单薄。

如此低的拿地量,既意味着地方土地财政的日趋严峻,更意味着房地产下一轮销售势必骤降。

这背后是一种从面粉到面包的螺旋式下滑逻辑。

即当这一轮销售下滑传导到这一轮拿地下滑后,拿地下滑又会影响下一轮销售下滑,而下一轮销售下滑又会影响下一轮拿地收缩……如此以来,市场形成螺旋式加速度下滑效应。

在2024年关键时刻,中国房地产需要也必须筑底企稳,必须稳住房地产这个龙头,才能让整个产业链,不再陪着房地产喝西北风!

对雷声不断,整个产业链,都在陪着房地产喝“西北风”,你怎么看?欢迎留言讨论。

2024年,华润、龙湖、绿城都在做这8大调整

中海与华润的差距:不止一个“万象城”!

2027年3季度见底,靠谱吗?

优等生万科,为何今天如此被动?|复盘

2024,万科的“大考年”!

房地产到2025年调整完成

房地产调整期将3~5年