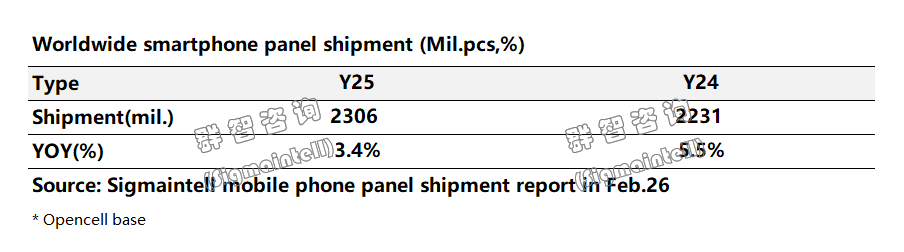

群智咨询数据显示,2025年全球智能手机面板总出货量约23.1亿片(OpenCell口径),同比增长约3.4%,增速有所放缓,但总出货量创新高。增长动力主要来源于a-SiLCD产能的持续规模化扩张,以及柔性OLED机型的持续渗透与出货规模增长。

结构篇:柔性OLED、a-SiLCD双轨增长,LTPSLCD、刚性OLED双域下行

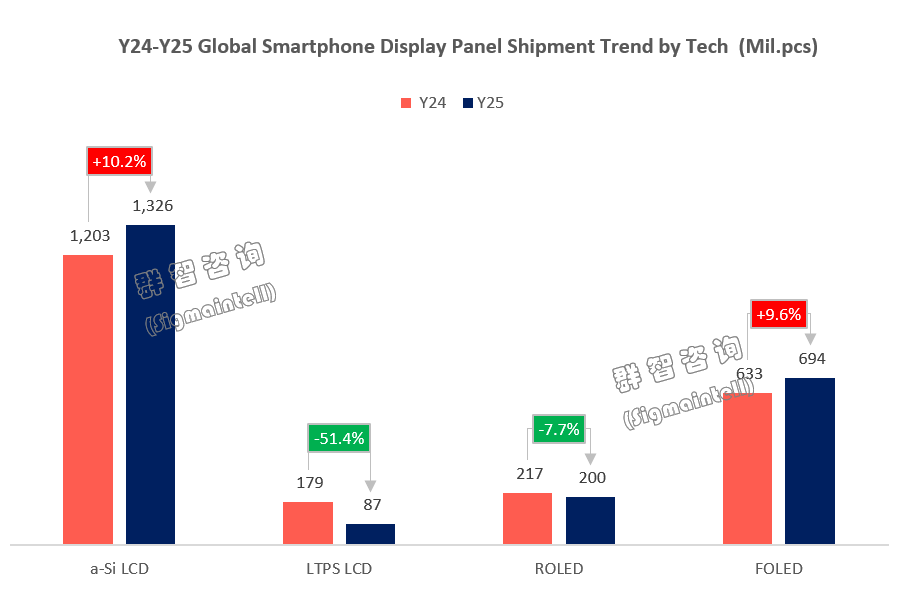

a-SiLCD方面,在全球经济不确定性背景下,成本最低的a-SiLCD面板展现出强抗风险能力。华星光电(CSOT)、天马(Tianma)等厂商通过规模扩张实现市场份额的快速增长。2025年总出货量约13.3亿片,同比增长10.2%,实现稳定增长。

LTPSLCD方面,2025年全球LTPS-LCD智能手机面板出货量约8700万片,同比暴跌51.4%,近年来首次跌破1亿片。应对市场变化,面板厂商加速产能转型,将产线转向车载、平板、笔电等中尺寸产品,2025年LTPS-LCD在智能手机面板市场份额占比已降至3.8%。

刚性OLED方面,近年来柔性OLED成本快速下降,与刚性OLED价差进一步缩小,手机品牌中端产品更倾向选择柔性OLED提升产品溢价,因此刚性OLED市场份额持续萎缩,2025年刚性OLED智能手机面板出货量约2亿片,同比下降7.7%,占AMOLED总出货量的22.4%。

柔性OLED方面,2025年全球柔性OLED智能手机面板出货量约6.9亿片,同比增长9.6%,也是技术类别中增长稳健的品类,核心驱动力来自于手机品牌中端机型持续渗透。未来折叠屏等创新形态智能手机的市场落地与发展,以及高世代线的布局,将进一步为该品类出货增长提供支撑。

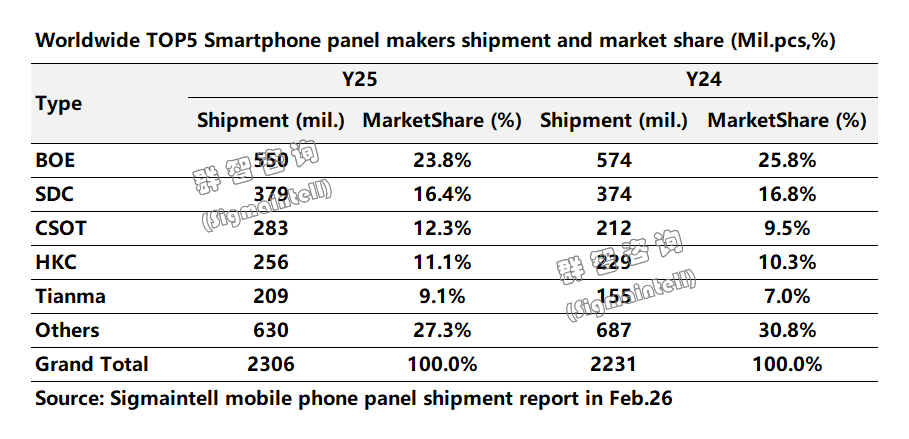

格局篇:竞局分化,头部面板厂集中度进一步提升

群智咨询数据显示,2025年全球智能手机面板Top5厂商市场份额合计高达72.7%,同比增长3.5个百分点,头部集中度进一步提升:

京东方(BOE):以23.8%的市场份额稳居全球第一,全年总出货量约5.5亿片。其中a-SiLCD出货3.7亿片,为总出货量的核心引擎,占其出货总量的67.9%。2025年柔性OLED出货量约1.5亿片,同比持续增长,其G8.6代OLED产线已于2025年实现点亮,未来将成为OLED中大尺寸赛道的核心增长极与重要布局支点。

三星显示(SDC):2025年总出货量约3.8亿片,同比微幅增长1.5%,以16.4%的市场份额位居全球第二。其核心优势仍在高端柔性OLED上,2025年度柔性OLED出货量2.2亿片,全球市场份额31.6%。

华星光电(CSOT):以12.3%的份额跻身全球第三,总出货量约2.8亿片,同比增长33.5%,增速迅猛,全球出货量市场份额提升2.8%。增长核心来自a-SiLCD面板的成本优势与产能释放。2025年a-SiLCD出货量约1.8亿片,同比增长91.2%。2025年柔性OLED出货量约8100万,全年稼动率保持高位稳定运行。

展望篇:行业承压,需求走弱,高世代线+新赛道双轮破局

展望2026年,全球经济不确定性叠加存储芯片涨价潮,终端品牌成本压力以及采购计划下调传导至面板厂,或将导致智能手机面板整体需求走弱且不明朗、价格下行压力加剧,主流面板厂稼动率普遍回落,市场格局将进一步向具备成本控制能力与高端技术布局的头部厂商集中,中韩厂商在OLED领域的竞合或将更趋激烈。

在此背景下,针对市场变化,群智咨询认为,面板厂需加快推进产能结构优化,一方面聚焦核心战略客户与高毛利高端机型订单,缩减低附加值中低端产能,推动成熟技术品类向医疗、工控等新兴领域转型,另一方面抢抓高世代线量产机遇,加强新技术研发与产业化投入,完善中大尺寸OLED产业链布局。同时优化供应链管理、提升成本管控能力,规避单一市场依赖风险,通过差异化竞争策略应对行业结构性调整,进一步巩固市场竞争力。