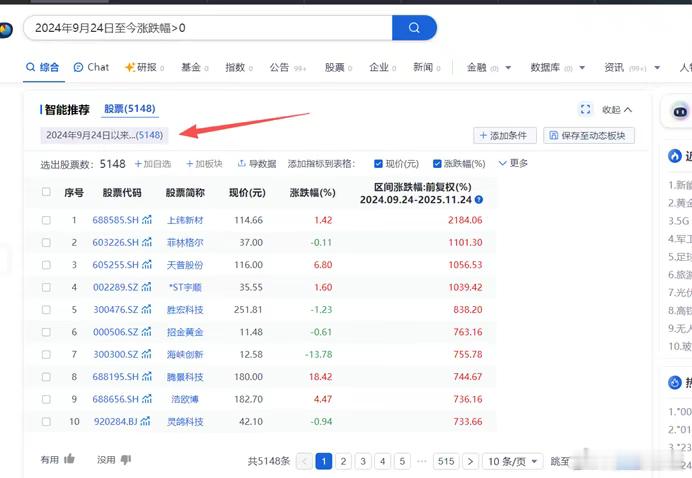

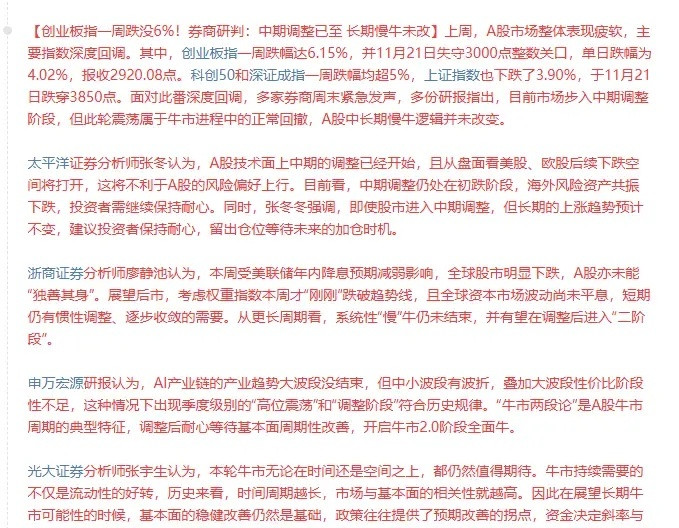

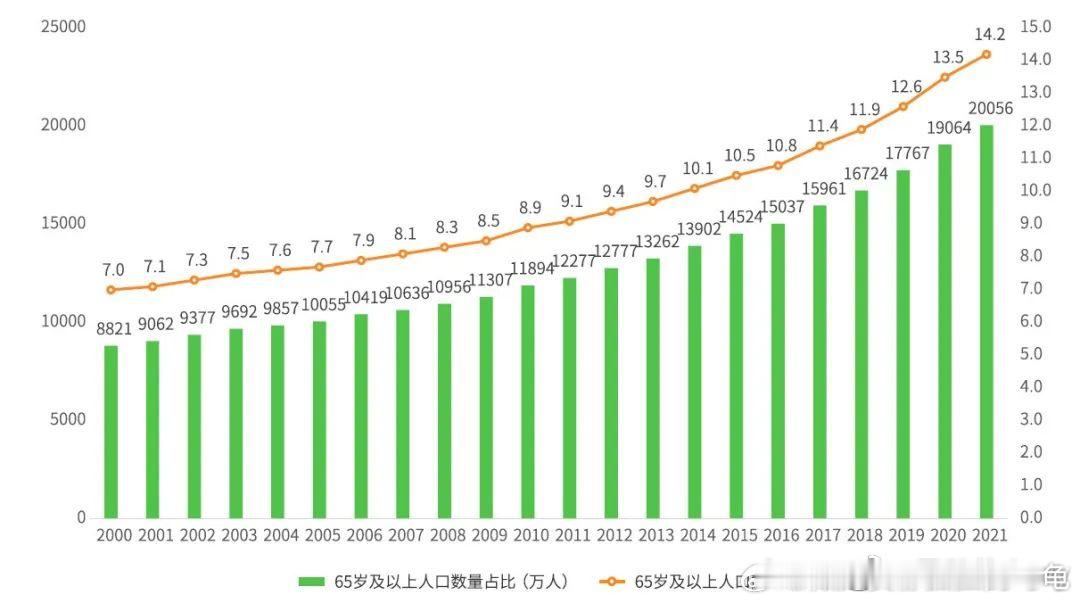

牛市下半场,买什么?怎么买?上周哭唧唧,这周笑嘻嘻。接连两天的回暖,给大家心气儿提振了不少。最近在网络上看到很多网友的评论,都是在骂A股的。这种味道如此熟悉。每当投资者亏钱后,就总是要找一个锅来甩。反正绝对不是自己的错,都是股市的错,主力的错,都是中国人心不齐,都是机构割韭菜。然后大家又开始翻来覆去的找A股制度上的不行。然而,在市场上涨的时候,大家伙只会说:老子英明神武,赚钱都是因为我有眼光。但实话实说,A股从3000点涨到4000点,对不起谁了?还有一些人故意挑动情绪,说一些不符合事实的话。比如,有人说,指数的点位是假的,大部分股票还在2800点的位置。但真是这样吗?上证指数2800点,恰好就是924的位置。从去年9月24日至今,涨跌幅>0的股票有5148只。换句话说,你闭着眼随机选十只股票做一个组合,也很难亏钱。而且涨跌幅中位数是58%!今年以来,全A涨跌幅中位数是19%。所以呀,正如我去年就给大家打了预防针,不要以为牛市就很容易赚钱。你要是没有成熟的系统,大好的牛市也是用来浪费的。话说回来,现在市场回调了,你觉得是机会还是风险呢?跟随情绪乱操作一通,就永远是风险!现在牛市虽然走了一半了,但机会还是有的。但对待后半场要更加谨慎!一、后半场要更加谨慎普通人做投资,最好是遵从价值投资的理念:买得便宜!股民为啥总在亏钱?因为他们大都是在股价高于价值后才入场。这个时候买入,你不亏钱的唯一希望就是后面有一个更傻的人来接你的盘。当有人真接走了你的股票,你很可能还会干傻事,因为股价可能还会继续涨。于是你就再次化身傻瓜,去把卖出的股票又买回来。当你买入的价格已经严重脱离价值本身时,风险本来就很大!牛市的前半场,往往就是消灭低估值!不过好消息是,还有一些好的资产,不算贵。二、科技板块的好资产三季度,科技股暴涨了一波,A股大多数科技板块肯定不能算便宜了。虽然我也十分看好未来AI的前景的,但太贵的东西,即便买,也不敢上太高仓位。不过港股科技的估值还在较低水平位置。见下图。纵向看来,当前PE估值在历史的40%左右的偏低位置,而横向来看,目前整个指数市盈率仅约22倍,大幅低于纳斯达克指数(约41倍)和创业板指(约44倍)。它的成分股里大头是互联网企业,此外还包括一些半导体、新能源车和创新药等行业。这些行业未来的增速都是很不错的。虽然现在三季报还没公布完毕,但已公布的数据显示,今年三季度的增速依然保持在25%以上。未来AI一旦在成本端和应用端落地,增速的想象空间还会更大。其实,AI最终的玩家还是这些互联网企业!港股科技现在兼具低估和高成长两个优势,而且互联网企业的传统生意还赚着大把大把的现金流!它投资于 “被错杀的高成长优质资产” 。是组合的“进攻之矛” ,用于捕捉AI产业化及中国经济转型带来的高增长红利。别看现在在回调,但未来上涨只是时间问题。好资产一定是趁着回调买入,而不是去追高!三、红利板块的好资产买股票就是买公司,只要公司在不断赚现金流,最终肯定会回馈给股东的。所以红利股是永不过时的好资产。(前提是不要买太贵)贵与不贵主要是看股息率。只不过,对于个股来说,股息率是有迷惑性的,你有可能会踩到低估值陷阱。比如,今年股息率很高,但明年利润大幅下滑,就没分红了。红利指数通过编制规则进行分散性筛选,可以帮助我们避开低估值陷阱。现在中证红利的股息率是4.36%,红利低波100的股息率是4.32%。而10年国债利率是1.8%左右。所以红利指数依然更有性价比。但相比于港股的红利指数,内地的性价比就低一些。现在港股红利低波动的股息率是5.77%!它投资于 “深度价值与现金流”,它是组合的 “防御之盾” ,提供稳定现金流,有效对冲组合波动。今年以来,港股红利低波的走势明显强于A股的红利指数。(见下图)为什么会这样呢?这样是放在以前,港股的红利指数没有这么强劲。但今年的不同是,险资在大比例加仓港股红利股!对于险资来说,在A股买股票和在港股买股票,其分红都要缴税,没什么差别。所以他们就更偏好于港股的红利股。毕竟港股的股息率更高。对于内地的个人投资者来说,通过港股通投资港股,持有时间超过一年是免征所得税的,跟A股一样!今年南向资金这么猛,其中一个重要原因就是险资在低利率的资产荒时代不断买入港股红利股。现在港股红利地波的股息率依然更有吸引力!险资还会继续买买买!而且,红利指数会定期调仓,会卖掉股息率低的,买入股息率更高的股票,自动“高抛低吸”永久的轮动。等年底调仓后,可能股息率还会有所上升。四、高质量的好资产巴菲特的选股模型是PB-ROE!也就是所谓的GARP策略。简单点说就是,以合理的价格买入好公司!如果是好公司,就不一定非要追求极度便宜,因为好公司很难遇到市场疯狂打折的时候。A股上也有对应的指数是用这套模式在选股。比如:中证红利质量。它先是在全市场筛选分红稳定、股息率较高的股票。然后通过质量因子进行筛选。质量因子包括:ROE,ROE变化率,经营现金流/总负债,现金分红/总市值。所谓的质量因子,其实就是在筛选赚钱的好公司。通过红利因子和质量因子筛选之后,指数成分股往往就同时具备相对低估(跟全市场比)且质量优越的股票。它采用GARP策略(合理价格成长型投资) ,它是组合的 “稳定引擎”,兼具红利股的抗跌性与优质成长股的长期收益潜力,历史回测表现优异。从下图可以看出,指数从2013年底到现在涨了5.4倍。而且三年熊市中回撤很小,整体保持箱体震荡。(这是红利因子在起效)而牛市到来时,也不输给沪深300!(这是质量因子在起效)它现在的PE是16.57倍,股息率是3.9%,三季度利润增速是12.23%。沪深300的PE是13.82倍,股息率是2.88%,三季度利润增速是5.26%。五、三种指数均衡配置港股科技代表科技成长;港股红利低波代表深度低估的价值股;红利质量代表相对低估的核心资产。这是三种不同的风格,适应于不同的行情!正好可以搭配在一起。很多人在搭建组合时,总想去买未来涨得最好的资产。但往往越是有这样想法的人,越是赚不到钱。因为他们会按照近期的表现来判断未来。所以总是选一些近期涨得很好的资产。这就会使得组合波动很大。最要命的是,组合的走势也会很极端,要么是暴涨,要么是暴跌,要么是怎么都不涨。从人性的角度来说,如果你的组合搭建成这样,你是很难拿得住的!即便未来真的涨得很好,你也拿不住。拿不住都是白搭。今年的牛市就是铁一样的证明。所以,对于普通人来说,把上面三个指数进行均配就可以了。如果你的波动承受能力较低,还应该配置4成以上的现金或者债券!这样一来,你还会怕跌?相反,下跌就是赚超额的机会。三个指数对应的ETF是:港股通科技ETF招商159125;港股红利低波ETF520550;中证红利质量ETF159209!可以进行均衡配置,例如各占1/3。它们分别代表了成长、深度价值和GARP策略,能够适应不同的市场风格。市场调整往往会持续一段时间!而且千万不要想着一买就涨,我们都应该提前做好心理准备,那就是一买就跌,一买就好几个月都不涨。如果你的风险承受能力较低,可将此组合的整体仓位控制在60%以内,其余配置债券或现金。这不仅能让你更从容地面对回调,更能让你在市场下跌时,有余力加仓,将波动转化为机会。对应到实操层面,可以参考如下方法:1.分批买入: 放弃一把梭哈,采用定期定额或每下跌5%加仓一次的方式,平滑成本。2.降低预期: 做好“买入后可能继续下跌或横盘数月”的心理准备。投资是场马拉松,短期波动无关结局。3.坚持再平衡: 设定一个时间(如每半年)或阈值(如某个品种仓位偏离初始值超过10%),进行动态调整,低买高卖,践行纪律。这里是股市,短期涨跌不是我们所能决定的。降低预期才能活到最后。以上是用三个指数分享的牛市下半场的应对策略。读者朋友可以参考,然后根据自己的情况做好适合自己的策略!适合自己的,才是最好的。回调是机会还是风险,不取决于市场,而取决于自己的应对策略!否则,A股4000点以上,还得继续亏钱。