DRAM产业链全景深度解析:从硅片到AI算力的价值重构

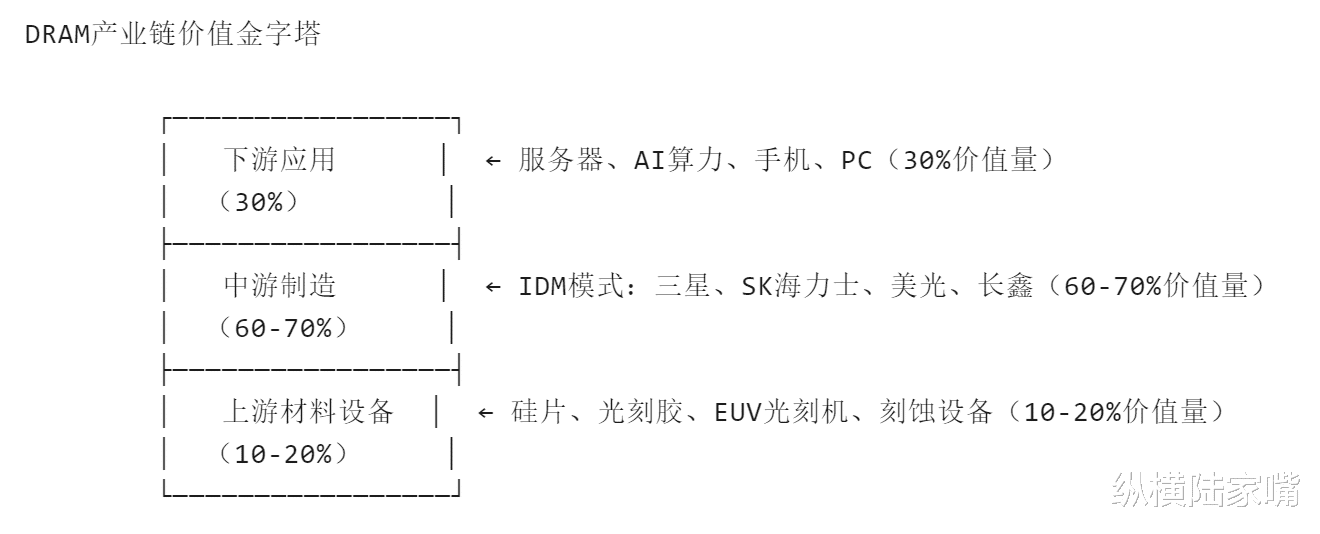

DRAM(动态随机存取存储器)产业链是一个高度复杂、技术密集、资本密集的全球性生态系统。根据产业价值分布,整个链条可分为上游(材料与设备)、中游(设计与制造)、下游(封装测试与应用)三个层级,其中中游制造环节占据约60-70%的价值量,是产业链的核心控制点。

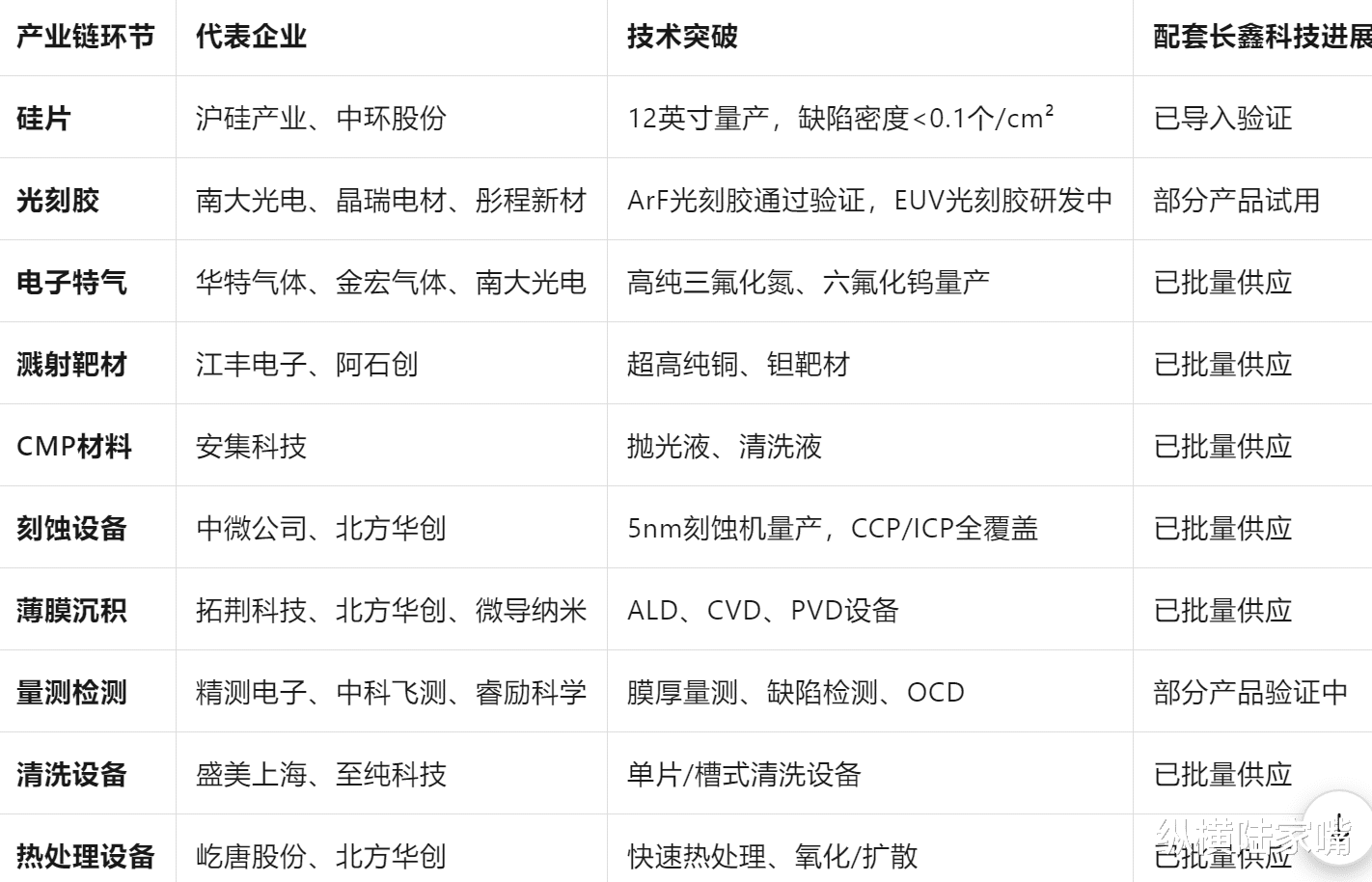

上游:材料与设备的"卡脖子"战场

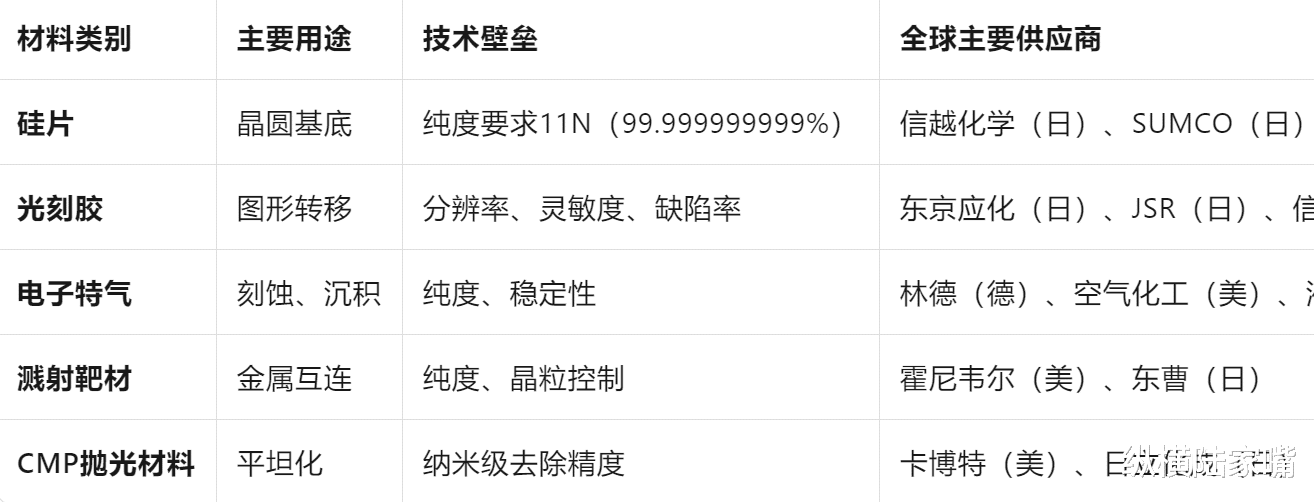

1. 核心原材料

关键洞察:高端光刻胶和电子特气是国产化最薄弱的环节。以EUV光刻胶为例,全球仅日本JSR、信越化学等少数企业具备量产能力,国内南大光电、晶瑞电材虽已突破ArF光刻胶技术,但量产稳定性和客户认证仍需时间。

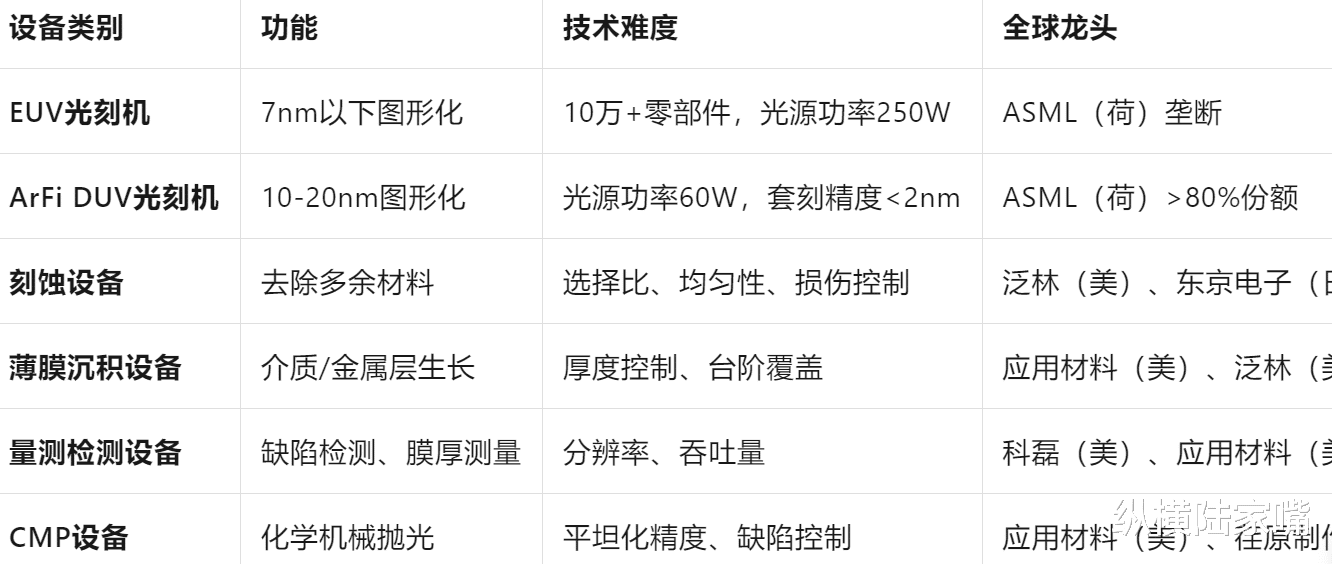

核心设备

关键洞察:EUV光刻机是DRAM产业最致命的"卡脖子"环节。ASML是全球唯一EUV光刻机供应商,年产能仅60台,单价超过1.5亿美元。长鑫科技因美国出口管制无法获得EUV设备,被迫采用ArFi DUV+多重曝光技术,制程节点停留在17nm,而三星、SK海力士已量产1c纳米(约10-11nm),技术代差达2-3代。

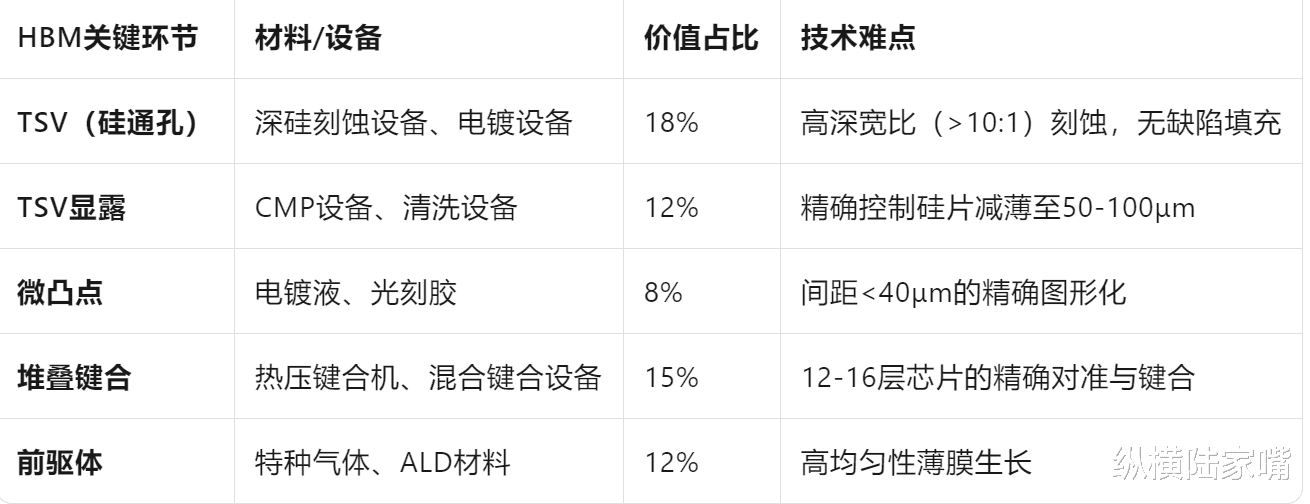

3. HBM专用材料与设备

HBM(高带宽内存)作为AI算力核心组件,对材料和设备提出了更高要求:

国产化突破:中微公司的TSV刻蚀设备、拓荆科技的ALD设备、华海清科的CMP设备已进入长鑫科技供应链,但整体国产化率仍不足30%。

三、中游:制造环节的"寡头垄断"格局

1. IDM模式:垂直整合的护城河

DRAM行业采用IDM(Integrated Device Manufacturer,垂直整合制造)模式,即设计、制造、封测一体化。这与逻辑芯片的Fabless(无晶圆厂)模式形成鲜明对比,原因有三:

工艺协同:DRAM设计高度依赖制造工艺,设计规则与工艺参数紧密耦合

规模经济:DRAM标准化程度高,产能规模决定成本竞争力

技术保密:DRAM单元结构、电容工艺是核心know-how,需严格保密

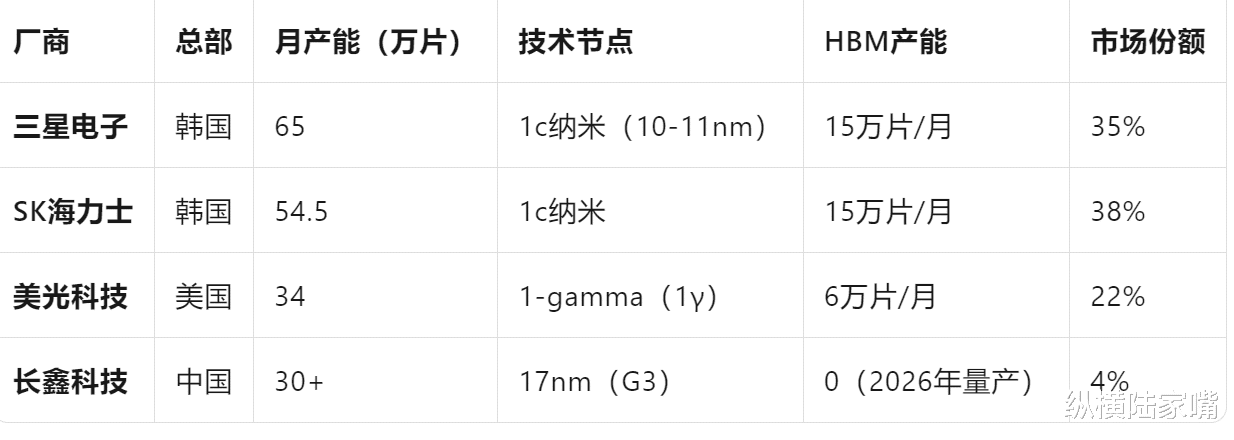

全球IDM厂商产能对比(2025年):

关键洞察:三星、SK海力士、美光三家合计占据97.49%的市场份额,形成绝对寡头垄断。长鑫科技作为中国唯一量产DRAM的IDM企业,市占率约4%,但技术代差显著——在EUV受限情况下,17nm工艺已逼近DUV物理极限,而国际巨头已进入10nm级。

2、技术路线分化:EUV的"分水岭"效应:

技术路线差异:

三星、SK海力士:全面导入EUV,1c纳米量产,HBM4采用4nm逻辑工艺+10nm DRAM

美光:1α/1β代延迟EUV,1γ代全面导入,技术路线相对保守。

长鑫科技:无EUV,采用ArFi DUV+多重曝光,17nm已逼近物理极限,正探索4F2结构、CBA(CMOS直接键合到阵列)等新技术方案。

四、下游:封装测试与应用场景

1. 封装测试:从传统封装到先进封装

国产化进展:

长电科技:XDFOI 2.5D/3D封装技术,已导入HBM封装

通富微电:绑定长鑫科技,DRAM封测市占率国内前三

深科技:存储芯片封测+模组代工全链条服务能力

整体差距:HBM先进封装(TSV、混合键合)仍由台积电、三星、SK海力士主导,国内落后2-3年。

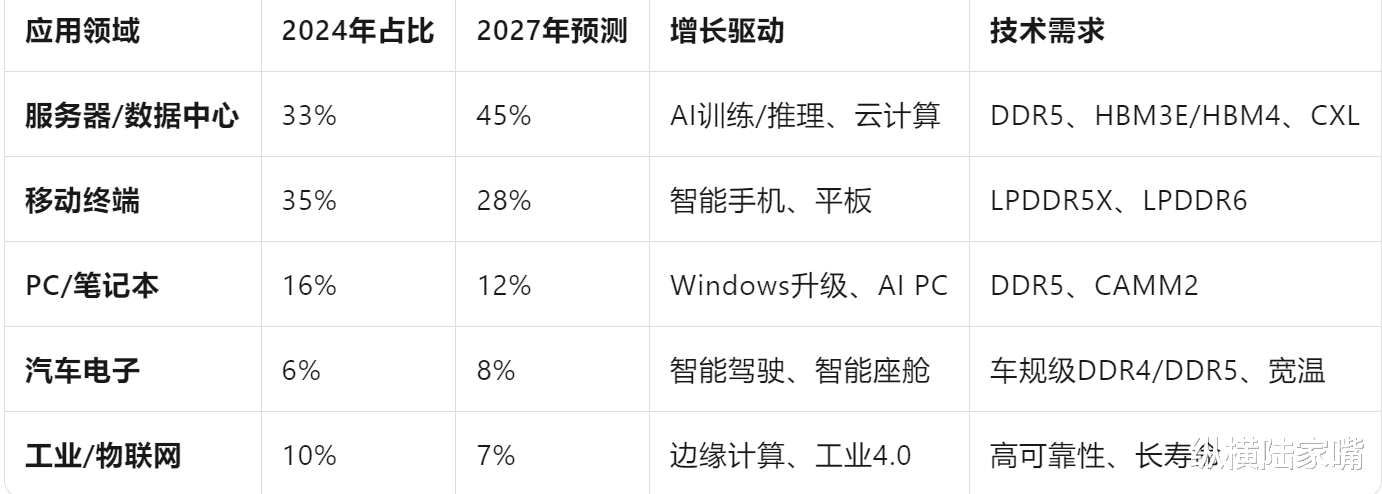

2. 应用场景与需求结构

关键洞察:AI算力需求正在重塑DRAM应用结构。摩根大通预测,到2027年AI相关应用将占据DRAM市场TAM的53%。HBM作为AI服务器核心组件,2025年市场规模约150-200亿美元,2028年将达1000亿美元,年复合增长率超过70%。

五、产业链竞争格局:三极分化与国产突围

1. 全球竞争格局:寡头垄断加剧

竞争态势:

SK海力士:HBM领域绝对霸主(57%份额),技术激进,产能扩张积极

三星:全面领先,但HBM暂时落后,2026年HBM4量产追赶

美光:技术追赶,美国本土产能扩张,获政府61亿美元补贴

长鑫科技:国产独苗,技术代差2-3年,但国产替代红利显著

2、产业链本土化:中国企业的突破路径

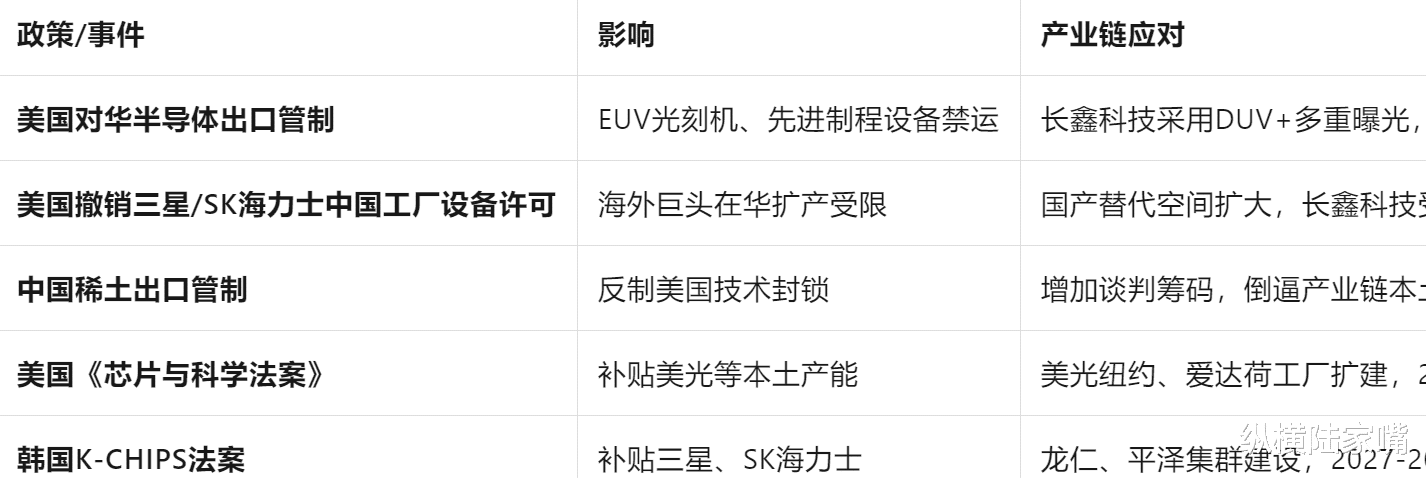

地缘政治重塑产业链

六、产业链价值重构:从"周期品"到"战略资源"

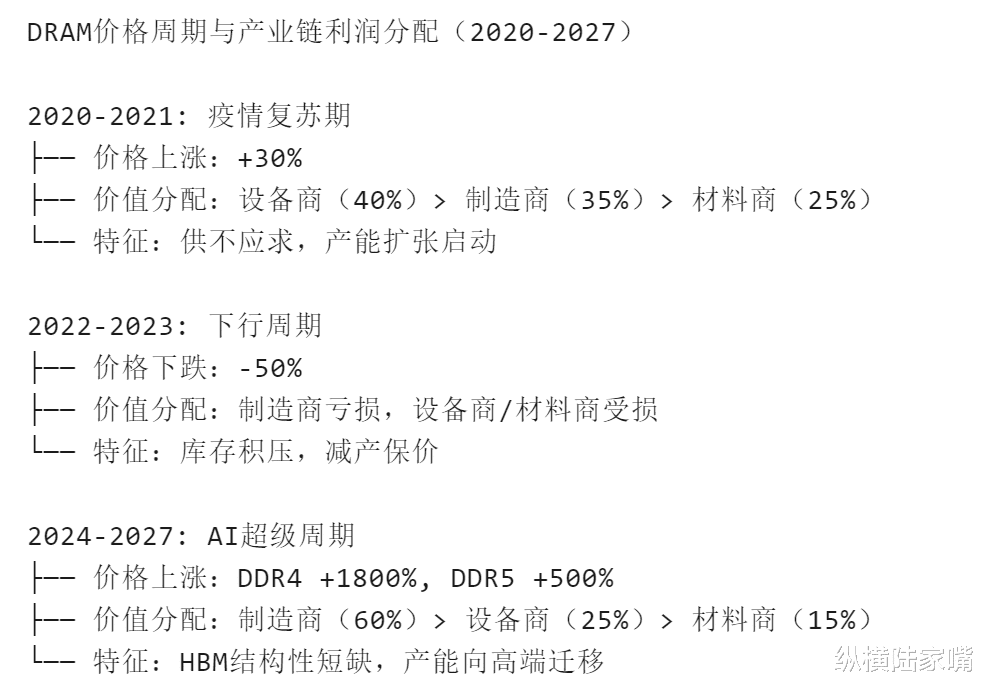

1. 价格周期与价值链迁移

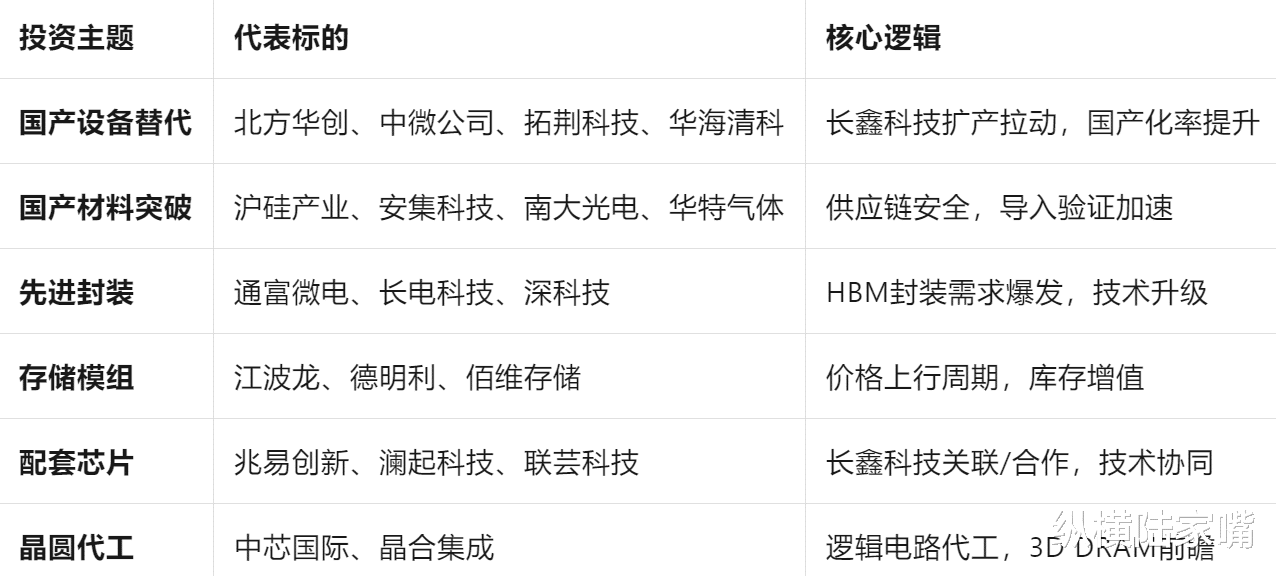

2. 产业链投资机遇

七、未来展望:技术变革与产业链重构

1. 技术演进路线图(2025-2030)

2. 产业链关键变量

EUV设备获取:长鑫科技能否突破封锁,获得高NA EUV或替代方案

HBM技术突破:国产HBM3/3E量产进度,与英伟达等AI芯片厂商的合作

3D DRAM商业化:能否绕过EUV限制,实现技术弯道超车

地缘政治演变:中美科技博弈走向,全球产业链分裂程度

AI需求持续性:大模型训练/推理需求是否持续超预期

结语:产业链的"中国时刻"

DRAM产业链正经历百年未有之大变局。一方面,AI算力需求爆发推动行业进入"超级周期",技术迭代加速,价值链向上游设备和材料集中;另一方面,地缘政治博弈加剧,全球产业链从"效率优先"转向"安全优先",本土化、区域化趋势明显。

对于中国DRAM产业而言,产业链的薄弱环节依然突出:EUV光刻机完全受制、高端光刻胶依赖进口、HBM先进封装落后2-3年。295亿元募资能否撬动产业链的系统性突破,取决于设备国产化率能否从45%提升至70%以上,取决于3D DRAM等新技术能否实现弯道超车。

在全球半导体产业格局重塑的窗口期,DRAM产业链的"中国时刻"已经开启。这不仅是一家企业的奋斗,更是一个产业的崛起,一场关乎国家信息基础设施安全的持久战。

数据来源说明: 本文所有数据和信息均来自TrendForce、Omdia、Counterpoint、各公司财报和公告,以及专业半导体研究机构报告。